Synergy и CBRE: доля локальных ЦОД падает, дефицит электричества сдерживает индустрию

Консалтинговые компании Synergy Research Group и CBRE Research поделились результатами исследований индустрии ЦОД. В центре внимания оказались наиболее популярные типы дата-центров, динамика сектора и факторы, сдерживающие его рост. Рассмотрим тематические отчеты в деталях.

Консалтинговые компании Synergy Research Group и CBRE Research поделились результатами исследований индустрии ЦОД. В центре внимания оказались наиболее популярные типы дата-центров, динамика сектора и факторы, сдерживающие его рост. Рассмотрим тематические отчеты в деталях.

Synergy Research Group: доля локальных ЦОД падает на фоне роста облака

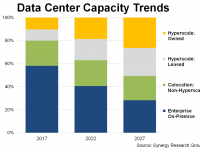

Согласно отчету Synergy Research Group, в настоящее время по миру рассредоточено около 9 сотен гипермасштабных дата-центров, управляемых крупными компаниями. На долю гипермасштабных серверных ферм приходится примерно 37% глобальной инфраструктуры ЦОД.

Исследовательская фирма сообщает, что на долю негипермасштабных колокейшн-ЦОД, приходится около 23% глобальной инфраструктуры, а на локальные дата-центры — оставшиеся 40%.

Соотношение облачных, включая гипермасштабные, серверных ферм и небольших локальных ЦОД быстро меняется. Пять лет назад компания Synergy Research Group сообщала, что почти 60% глобальных мощностей ЦОД приходится на небольшие локальные серверные фермы. Ожидается, то через пять лет (в 2027 году) на гипермасштабные серверные фермы будет приходиться более половины всех мощностей ЦОД, а на небольшие локальные дата-центры — менее 30%.

Несмотря на продолжающееся изменение соотношения облачных и локальных ЦОД не в пользу последних, в абсолютном выражении фактическая мощность локальных дата-центров по всему миру, как ожидается, снизится лишь незначительно. Просто облачных серверных ферм стало больше. Аналогичным образом резкий рост расходов на облачные технологии произошло не за счет урезания финансирования локальных дата-центров.

Десятилетие назад эксперты Synergy Research Group сообщали, что предприятия тратят более 80 миллиардов долларов в год на IT-оборудование и программное обеспечение для своих собственных локальных дата-центров, при этом тратя менее 10 миллиардов долларов на услуги облачной инфраструктуры, которые тогда только зарождались.

Сегодня расходы на облачные технологии увеличиваются в среднем на 42% в год, достигнув 227 миллиардов долларов в 2022 году. Но расходы на локальные серверные фермы также демонстрируют позитивную динамику. Пусть среднегодовой темп роста в их случае и составляет всего 2%, но показатель уже достиг примерно 100 миллиардов долларов в 2022 году.

Эксперты Synergy Research Group сходятся во мнении о том, что локальные дата-центры не исчезнут в ближайшее время. Но масштабы инфраструктуры локальных корпоративных ЦОД будут все больше затмеваться гипермасштабными серверными фермами и площадками колокейшн-провайдеров.

CBRE Research: ограниченный доступ к электроэнергии препятствуют удовлетворению рекордного спроса на услуги ЦОД

В свежем отчете CBRE, получившем название «Глобальные тенденции индустрии ЦОД в 2023 году» (англ.: Global Data Center Trends 2023), отмечается, что новые технологии вроде генеративного искусственного интеллекта и другие технологические достижения стимулируют рекордный спрос на инфраструктуру дата-центров по всему миру. Но также подтверждается, что ограничениями в части электроснабжения сдерживают рост индустрии ЦОД.

В текущих реалиях обеспечение достаточного количества электроэнергии для удовлетворения потребностей ЦОД становится главным приоритетом для владельцев и операторов дата-центров в ключевых регионах мира. В CBRE ожидают, что в результате дефицита электричества на первый план могут выйти некоторые второстепенные рынки, способные предложить надежное и недорогое электроснабжение. Это позволит соответствующим регионам привлечь больше операторов дата-центров.

Например, в отчете предполагается, что, несмотря на сильные краткосрочные фундаментальные показатели рынка, ограничения в электроснабжении могут замедлить развитие таких рынков как Франкфурт, Токио и Кремниевая долина. Напротив, на первый план могут выйти регионы вроде Северной Каролины, Йоханнесбурга и Мумбаи с дешевым и надежным электроснабжением, которые ранее в значительной степени игнорировались операторам и владельцами ЦОД. В CBRE отмечают растущий интерес к данным регионам со стороны строителей гипермасштабных дата-центров.

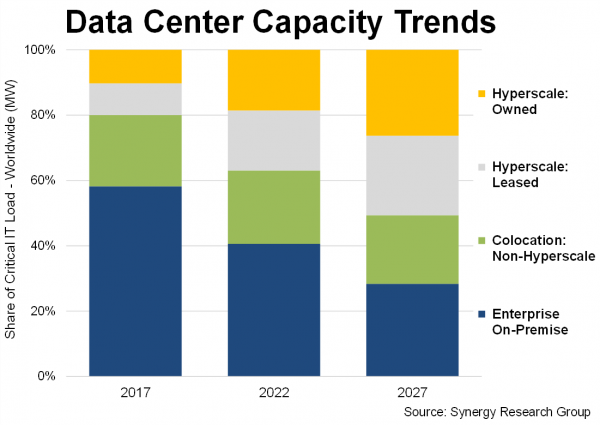

В отчете отмечается, что строительство новых и расширение уже существующих серверных ферм активно ведутся во всех четырех ключевых регионах мира (Европа, Азиатско-Тихоокеанский регион, Северная и Южная Америка), несмотря на ограниченную доступность электроэнергии. При этом Северная Вирджиния является крупнейшим в мире рынком дата-центров: местные ЦОД характеризуются общей мощностью на уровне 2,1 гигаватта.

Несмотря на больше число новых проектов по строительству ЦОД, исследование показывает, что уровень незанятых площадей в машзалах коммерческих дата-центров колокейшн-провайдеров снижается во всех четырех регионах из-за сильного спроса, поскольку спрос опережает рост предложения. Например, данные CBRE показывают, что Сингапур, рынок дата-центров с наибольшим дефицитом электроэнергии и площадей в мире, характеризуется рекордно низким уровнем незанятых площадей в ЦОД колокейшн-провайдеров: менее 2%. Максимальная IT-нагрузка при аренде этих площадей составляет менее 4 МВт.

Аналогичная картина наблюдается в Сантьяго. Эксперты CBRE обнаружили, что в столице Чили в первом квартале 2023 года количество незанятых площадей в ЦОД колокейшн-провайдеров упало до 3% (с 11,7% годом ранее). Аналогичным образом в американском Чикаго в первом квартале 2023 года количество незанятых площадей упало до 6,7% (с 8,2% годом ранее), даже несмотря на рост общей площади местных коммерческих дата-центров колокейшн-провайдеров на 21%.

Эксперты CBRE отметили, что дефицит арендных площадей обостряется по всему миру. Но особенно четко тренд проявляется в Северной Америке, где уровень незанятых площадей достиг самого низкого уровня в разрезе последнего десятилетия. Эксперты консалтинговой компании ожидают, что в ближайшие несколько лет ограничения на строительство, связанные с энергетическим кризисом, ослабну.

Но эта проблема вряд ли полностью исчезнет. В результате операторы коммерческих ЦОД и арендаторы будут выходить на новые рынки, что откроет множество интересных возможностей для регионов, которые ранее считались малоперспективными.

В CBRE также прогнозируют рост площадей ЦОД на многих рынках, где снижение доступности электроэнергии и административные ограничения емкости еще не замедлили развитие сектора. Например, в отчете отмечается, что совокупная площадь ЦОД в Сиднее увеличилась на 32% с 1 квартала 2022 года по 1 квартал 2023 года. В случае крупнейшего в мире рынка дата-центров, которым является американский штат Северная Вирджиния, показатель в отчетном периоде увеличился на 19,5%.

Авторы отчета также делают вывод о том, что быстрый рост интереса к решениям с поддержкой искусственного интеллекта способствовал стабилизации рынка аренды площадей ЦОД, несмотря на более высокие процентные ставки по кредитам для бизнеса и общую экономическую неопределенность. Ожидается, что ИИ продолжит оставаться ключевым драйвером спроса на услуги дата-центров в будущем, наряду с другими современными технологиями, включая потоковую передачу контента, видеоигры и беспилотные автомобили.

По мнению аналитиков CBRE, высокий спрос будет стимулировать внедрение инновационных инфраструктурных технологий при проектировании новых и модернизации уже введенных в эксплуатацию дата-центров. Это произойдет, поскольку операторы и владельцы ЦОД будут стремиться удовлетворить спрос, одновременно сокращая эксплуатационные расходы без ущерба для надёжности.

Всего комментариев: 0